Plata TVA-ului de calcul al impozitului datorat la bugetul de stat 2019

Plata TVA - una dintre cele mai importante îndatoriri ale țării în organizarea sau IP Ocho. Dar, pentru ca plata la timp corespunde într-adevăr la valoarea corectă a TVA-ului, este necesar să-l facă calcule precise. Deoarece rata de impozitare nu este constantă, iar în fiecare caz, poate varia în sus sau în jos.

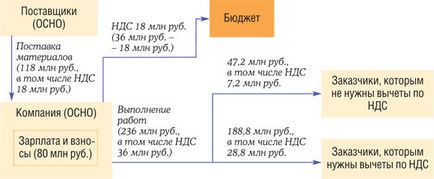

Procedura de calcul în sine nu este într-adevăr de mare dificultate, în cazul în care există este de a avea grijă de toate informațiile referitoare la vânzarea de produse și se aplică rata de impozitare a companiei. Tipul de companie, depinde de multe lucruri, inclusiv valoarea TVA-ului. De aceea, înainte de a calcula TVA-ul de plătit, ar trebui să afle valoarea bazei de impozitare - deduceri și taxe.

Care este rata de TVA?

Alegerea ratei de impozitare depinde de multe lucruri, nu numai posibilitatea de a anumitor tipuri de tranzacții, dar, de asemenea, mărimea taxei. Acum, sub forma unui „standard“ este utilizat rata de 18% și pot fi folosite de orice companii. Dar, în afară de faptul că există 10% (utilizate doar pentru anumite tipuri de mărfuri) și rata de 0% (pentru export).

- Vânzarea de produse în străinătate;

- Punerea în aplicare a unui număr de servicii legate de transportul internațional;

- Oferta de petrol folosind vehicule, cum ar fi o conductă;

- Furnizarea de servicii sau produse prezente în lista de la articolul 164 din Codul fiscal.

- O serie de produse alimentare. În această listă, există, de asemenea, produse, cum ar fi carne și pâine;

- Produse pentru copii. Acestea includ un mobilier și accesorii pentru dormitor speciale, articole de papetărie;

- Cărți, reviste și alte produse tipărite;

- găsite în articolul 164 al doilea paragraf Alte produse.

Pentru toate celelalte tipuri de bunuri este rata de 18%.

exemplu de calcul TVA-ul care urmează să fie plătită

Înainte de a calcula TVA-ul de plătit la buget, va avea nevoie pentru a afla cu utilizarea NC la care se referă rata dobânzii vândute de o marfă. În cazul în care rata va fi clarificată, este necesar să se facă calculul mărimii taxei. Suma finală este o valoare utilizată în vânzarea produselor. Este demn de remarcat faptul că în cazul în care produsele accizabile sunt vândute, ele sunt, de asemenea, trebuie să fie luate în considerare.

Ca data de calcul, puteți alege o zi, atunci când transportul a fost produsele confecționate. Sau în schimb se pot aplica data primirii profiturilor din vânzarea sau primirea plății. Ultimul element în calcularea formulei de impozitare în sine este special conceput pentru calcularea corectă. De fapt, este destul de simplu: valoarea de impozitare egală cu costul de producție și rata estimată.

Ca un experiment, vă puteți imagina realizarea de produse alimentare pentru copii:

Dar dacă, de exemplu, compania vinde cafea, mărimea taxei va fi cea mai mare de 18% în această situație.

Plata în valută

Este demn de menționat un punct important în ceea ce privește realizarea vânzării produselor cu utilizarea de valută străină. În această situație, asigurați-vă că țineți resturile sau adăugarea echivalentului rublei, corespunzător timpului rata băncii centrale. Pentru a efectua un calcul corect de impozitare se va aplica două sume necesare. Una dintre ele este suma de plată în avans, care a fost predat în timpul procedurilor de expediere de producție. Cea de a doua suma plătită pentru bunurile.

Motivul pentru aplicarea acestei proceduri este calculul caracteristicii valorii adăugate. Faptul că aceasta poate fi efectuată numai în moneda rublei.

Ce ar trebui să acorde o atenție la

Pentru a evita erorile de enervant, ar trebui să fie în momentul de calcul al taxei de a aplica un cuplu de reguli simple:

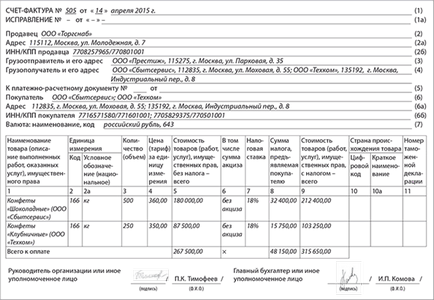

- În timpul procedurii de umplere, factura, trebuie să acorde o atenție la valoarea taxei nu pentru a obține plătite în plus. atunci o astfel de eroare ar fi un obstacol în calea organizării porțiunii de impozitare a plății. Și o perioadă de timp dedicată va trebui să pună în aplicare TVA-ul plătit imediat și în întregime;

- Nu ar trebui să uităm de faptul că această taxă este diferența dintre portofel, primit de la cel pe care trebuie să plătească guvernului pentru produsele vândute, și care a fost plătită înapoi în momentul cumpărării.

Nu contează ce fel de produse furnizate de companie, ordinul de plată a TVA-ului pentru toate actele la fel. Fiecare companie este obligată să efectueze calculul valorii impozitului datorat într-o anumită perioadă. După completarea declarației, și punând-o înainte de data de 25 a lunii următoare, este necesar să se efectueze plata taxei împărțit în trei părți. plata acestora se efectuează pentru fiecare lună de un nou trimestru.